Faaala Finansfera, beleza?

Este post fala sobre Renda Fixa e algumas elucidações interessantes que vão surgindo com o passar do tempo, estudos e experiência.

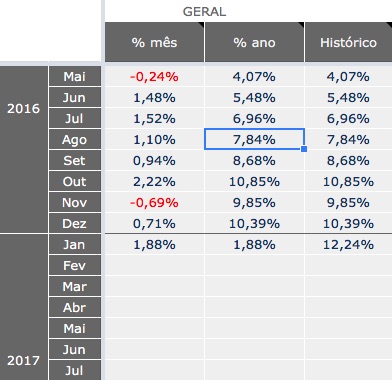

A afirmação Taxa não ganha de Tempo é bastante conhecida pelas pessoas com mais tempo e experiência em investimentos, além de ser preconizada com veemência por um cara (amado por uns, odiado por tantos outros) que possui um site/fórum/plataforma bastante conhecido.

O que o famoso médico-investidor e outros tentam mostrar para as pessoas, principalmente os iniciantes, está contida basicamente aqui:

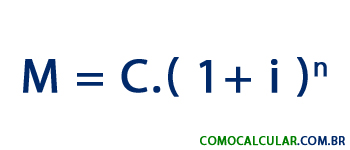

Com certeza, você já utilizou esta fórmula, no mínimo na época do colegial: JUROS COMPOSTOS, onde:

- M = Montante

- C = Capital inicial

- i = taxa

- n = tempo

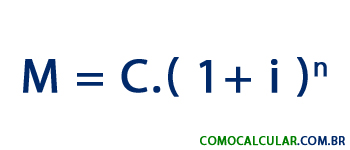

Em regra, para calcular o montante final, pegamos a taxa (1+i), elevamos ao tempo (n) e multiplicamos pelo capital aportado. Assim, de cara, eu lhe pergunto:

Qual operação matemática possui um crescimento maior? Multiplicação ou a Exponenciação?

Para calcularmos nossos montantes finais, os valores de tempo (N) são sempre positivos (não existe -10 anos!), assim como as taxas que encontramos no mercado são números reais positivos.

Então, consegue perceber que o crescimento numérico de uma potenciação é muito maior que o da multiplicação? O tempo é o fator exponencial. A taxa é o fator multiplicador. Quanto maior o tempo seu capital estiver investido, maior será o fator multiplicador do capital inicial.

Quanto mais tarde pagar Imposto de Renda, melhor

Outro fator que auxilia em um montante final maior, para aplicações que duram mais tempo, é o pagamento do Imposto de Renda. Aqui, ouvimos muito falar na famosa frase:

"Evite girar patrimônio."

Mas o que isso quer dizer?

Se você tem um capital inicial C e deseja aplicá-lo por um prazo de 10 anos (n), o que seria melhor: Aplicá-lo uma única vez a uma taxa pelo período de 10 anos, ou fazer inúmeros reinvestimentos, por exemplo 5 aplicações de 2 anos?

Na segunda opção, você pagaria imposto de renda ao final de cada 2 anos, reaplicando o montante líquido a uma nova taxa disponível na época. No geral, sairia perdendo, pois o pagamento antecipado do imposto diminuiria o capital investido ao longo do prazo.

– “Mas NooB, eu posso ter a sorte de, a cada 2 anos, achar taxas muito mais atrativas e fazer com que, no final dos 10 anos, eu tenha uma rentabilidade melhor que uma única aplicação.”

Sim, pode! Mas também pode ter o azar de nunca mais achar taxas como a contratada inicialmente.

Perceba que isto não vai depender de você, é um fator externo que você não poderá controlar. Além do que, esta busca incessante por taxas maiores, investimentos melhores privarão você de viver, curtir a vida! (não seja um escravo das planilhas, cálculos, Home Broker, etc.)

Então devo aplicar tudo em Títulos de Longo Prazo?

Não!

A fórmula acima apenas demonstra matematicamente que o fator tempo é mais interessante que o fator taxa contratada, assim como a explicação de não girar patrimônio, pagando imposto de renda mais cedo, contribui também para um montante maior.

Mas nem tudo na vida é matemática! Somos seres humanos e temos necessidades, objetivos. E lembre-se sempre que para uma boa saúde financeira você deve ter seus objetivos bem definidos de :

- CP = CURTO PRAZO;

- MP = MEDIO PRAZO;

- LP = LONGO PRAZO.

Então, se vc pretende a curto prazo fazer uma viagem, trocar de carro, ou pagar integralmente o colégio de seu filho, não fará aplicações em títulos do Tesouro Direto IPCA+ 2035 ou 2045, correto? Já aportar a cada 2 anos em um CDB diferente com vistas na aposentadoria, pode não ser a melhor alternativa, percebe?

Por mais que as taxas estejam interessantes e o tempo de aplicação seja grande (fazendo jus à matemática), seus objetivos definem o tipo de aplicação e investimento a serem realizados.

Abraços!